8 de octubre de 2021

Estándares de compliance utilizados por las instituciones financieras al realizar procesos de “due diligence” en los cierres financieros. Análisis desde la óptica del sector financiero

El 1 de agosto de 2021, en desarrollo de nuestro Ciclo conferencia, se llevó a cabo la tercera sesión en la cual se discutió acerca de: “Estándares de compliance utilizados por las instituciones financieras al realizar procesos de “due diligence” en los cierres financieros. Análisis desde la óptica del sector financiero”

William Andrés Castellanos, subdirector de Análisis Estratégico UIAF. Explicó cómo a partir de 4 pasos se hace aplicación de un sistema dinámico y eficiente.

Primero, destacó la relevancia de la Centralización de información para el sistema de administración de riesgos. En materia de infraestructura existen acuerdos como los convenios de cooperación de intercambio de información con el Ministerio de Transporte, Superintendencia de Puertos y Transporte y la Cámara Colombiana de Infraestructura, en este sentido, el CONPES 4042 contempla 2 pilares fundamentales: SARLAT del sector público y el programa de la secretaria de transparencia RITA, Red Interinstitucional de Transparencia y Anticorrupción.

En seguida, se refirió a la importancia de la actividad de análisis de inteligencia y crecimiento del fenómeno delictivo junto con la implementación de los sistemas informáticos para identificar distorsiones de sujetos objeto de análisis.

Como tercer paso, abordo la labor de difusión a los receptores de inteligencia y contrainteligencia, de conformidad con el artículo 36 de la ley estatutaria 1621 de 2013 “ley de inteligencia y contrainteligencia”. Conforme al informe de operación sospechosa y la revisión de otras bases de datos se elabora el informe de inteligencia financiera, se identifican anormalidades que puedan llevar a alguno de los 66 delitos fuente, se da informe a la Fiscalía, a la vez que a otros organismos de inteligencia como el ejército, fuerza armada, policía.

Por último, las autoridades involucradas trabajan de forma conjunta por lo que con estos sistemas se hacen redes completas para identificar redes criminales y se dan los informes para identificar a todos los que pertenecen a esta red.

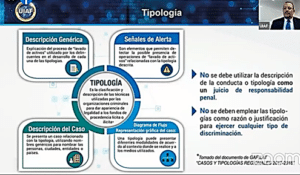

Posteriormente el panelista abordo el tema de tipologías de estrategias que se emplean para el lavado de activos y financiación del terrorismo.

Cielo Andrea Pedraza Borrero, vicepresidente AML / ATF y Cumplimiento de Scotiabanck. Se refirió al lavado de activos como:

“conjunto de actividades para ocultar el origen ilícito o dar apariencia de legalidad a los productos obtenidos por actividades ilícitas. Toda persona involucrada en la cadena de ocultamiento y producción se verá inmerso en este delito. Hay que tener en cuenta que no es solo narcotráfico, ese es solo uno de los 66 delitos fuente, otros son la extorsión, el secuestro, el tráfico de armas, delitos contra el sistema financiero, delitos contra la administración publica (peculado, concusión, cohecho, celebración indebida de contratos, enriquecimiento ilícito, prevaricato.)”

El foco principal de la vigilancia del SARLAFT está en la destinación, en cómo se invierten los recursos. El sistema de prevención en el SARLAFT se estructura en varios módulos, pero se hace énfasis hoy en el conocimiento del cliente.

En materia de infraestructura los contratos son de largo plazo. La panelista señala que el estudio no es solo cuando se abre el producto financiero, sino que es recurrente durante toda la relación contractual financiera con el cliente para tener adecuadamente valorado el riesgo del cliente y sus productos financieros

hay otras etapas del SARLAFT sobre el monitoreo de la ejecución del contrato a través de los productos financieros y evidencias de operaciones sospechosas que se reporta a la UIAF

Finalmente, Pedraza señala, la complejidad de los contratos de infraestructura y la importancia de analizar la estructura societaria. No son solo sociedades colombianas sino internacionales y otras como consorcios, uniones temporales o concesionarios. En este sentido, es clave la constitución de la sociedad, la estructura jurídica, quienes hacen parte de ella, como está configurada la junta directiva, los representantes legales, quienes toman decisiones, las estructuras de control.

Sandra Milena Meza Cuervo. Directora ejecutiva de control interno y cumplimiento de BBVA Colombia. En línea con la parte final de la intervención anterior dijo.

“Muchos creen que el gobierno corporativo es para entidad financiera o las empresas que cotizan en bolsa y no en las pyme o empresa de mediano tamaño y es parte de los paradigmas que las empresas del sector real e infraestructura deben romper.

Reflexión: El gobierno corporativo se debe aplicar sin importar el tamaño, pero adaptándolo a la estructura de la empresa, sea una pyme o una de mayor tamaño.”

Dentro de las Ventajas de tener un sistema de gobierno corporativo destaca la confianza que genera en la contraparte; la transparencia, sostenibilidad, profesionalización al interior de la empresa que lo implementa; funge como un Instrumento poderoso de lucha contra la corrupción; la contraparte percibe menor riesgo y puede llevar a menor costo de financiación. No es solo invertir en crear un sistema de gobierno corporativo, sino que da beneficios en la relación con los stakeholders.

Liliana Alvis Cruz, vicepresidenta de cumplimiento del Banco Davivienda. En primer lugar, hizo una revisión del marco normativo, refiriéndose a la Ley 610 de 2000 -Responsabilidad Fiscal-; Ley 1778 de 2016 – Soborno trasnacional-; Decreto 830 -Concepto PEP-; Superintendencia de Sociedades Circular externa 100-000016 sobre el sistema integral de riesgo de SAGRILAFT; Grupo de Acción Financiera (GAFI) estándares plan integral conta LA/FT/PADM; Código Penal artículos 323 y 345 referentes a los delitos de lavados de activos y financiación de terrorismo respectivamente.

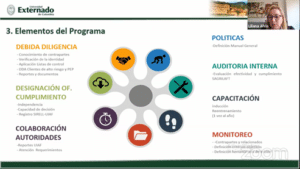

Posteriormente hizo un análisis de los elementos del programa de prevención de LA/FT/PADM

Preguntas formuladas a los panelistas:

¿Las entidades públicas pueden hacer denuncias ante la UIAF, aunque no son sujetos obligados? Se pueden registrar reportes de entidades públicas y privadas que quieren hacerlo voluntariamente. El CONPES 4042 establece que se generan políticas de administración de riesgos en los nuevos participantes en la lucha antilavado y cooperación de entidades públicas con la UIAF.

¿dentro de todos los elementos, que recomiendan como mínimo de las entidades públicas y privadas? ¿Qué no debería dejar de observarse por parte de quienes aún no están obligados a implementar los sistemas? En los estándares del GAP hay 3 cosas que son claves y no pueden dejar de hacerse: 1) Identificación del cliente, de la contraparte. 2) Debida diligencia, validar la información en las listas y fuentes de información abiertas, cerradas y semi cerradas. 3) Seguimiento, porque la información puede cambiar en cualquier momento. Importante el rol de los oficiales de cumplimiento, responsables penales y administrativamente, responden a título personal con sus propios bienes, de conformidad con el EOSF y el artículo 2 de la Ley 1065 de 2015.

Debida diligencia. Se espera que tengan la preocupación por entender el negocio, los proveedores, los accionistas y los clientes. No es solo de las entidades financieras sino también entidades públicas, sector infraestructura, Además del seguimiento.

Entidades públicas y privadas conociendo las contrapartes. Tarea permanente. No está bien hacer negocio si no se sabe con quién se está celebrando. Alta responsabilidad dentro del ámbito de responsabilidad del funcionario público también, no solo del ámbito privado. Y quienes contratan con el estado deben saber con quién se asocian para celebrar contratos con el estado que puede repercutir en sus valores y en su patrimonio.